Les informations ci‑dessous sont fournies à titre purement informatif et ne concernent que des considérations de nature générale. Le présent contenu n’a pas été élaboré en vue de répondre à des situations financières particulières ou aux besoins spécifiques d’un investisseur donné, et il ne constitue ni un conseil, ni une offre. Pour davantage d’informations, veuillez consulter nos Conditions d’utilisation.

Il existe de nombreuses façons de protéger un portefeuille d’actions contre les pertes de cours dans un marché baissier.

L’option la plus simple serait de vendre l’ensemble des positions. Toutefois, selon la taille du portefeuille, cela engendre des frais de transaction élevés et n’est pas très pratique : les positions devraient être rachetées si l’investisseur souhaite rester exposé au marché ultérieurement, ce qui entraînerait à nouveau des coûts. Outre les frais, d’autres raisons incitent les investisseurs à couvrir leur portefeuille ou leurs titres individuels contre les baisses de cours plutôt qu’à les liquider : par exemple, ils peuvent vouloir conserver leurs droits de vote ou ne pas renoncer aux dividendes.

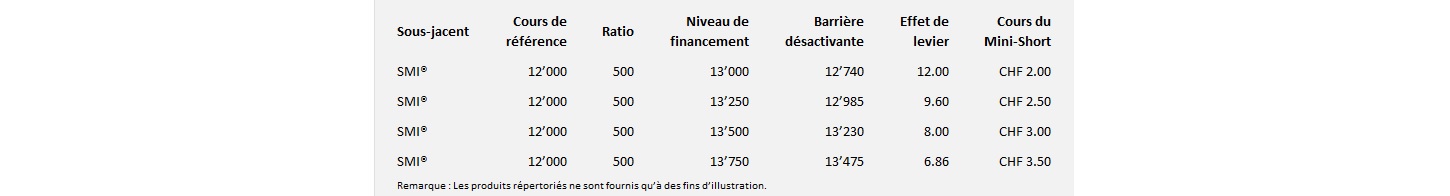

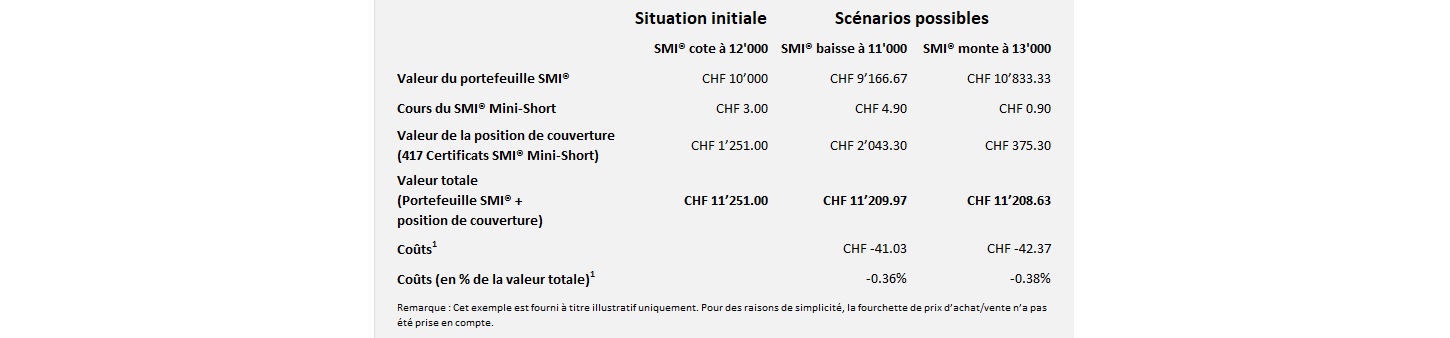

L’exemple suivant montre comment un portefeuille d’actions suisses d’une valeur de CHF 10’000 peut être protégé contre les baisses de cours. L’examen des titres du portefeuille indique que celui‑ci devrait présenter une performance comparable à celle de l’indice Swiss Market Index SMI® (ci‑après « SMI »). C’est pourquoi il est judicieux d’envisager une couverture au moyen de SMI Mini‑Shorts ou de SMI Knock‑Out Puts. Toutefois, la couverture ne peut être réalisée que de façon approximative, car elle entraîne des frais ; la corrélation portefeuille‑indice atteint rarement les 100 % en pratique.

Dans l’exemple qui suit, nous nous limitons, par souci de simplicité, à la couverture du portefeuille avec des SMI Mini‑Shorts ; la même méthode peut toutefois être appliquée tel quel pour couvrir le portefeuille avec des SMI Knock‑Out Puts.